Pajak tidak langsung merupakan pungutan wajib yang dikenakan pada transaksi jual beli barang atau jasa, yang dibebankan kepada konsumen akhir. Pemahaman tentang cara menghitung pajak tidak langsung sangat penting untuk kepatuhan bisnis dan manajemen keuangan yang efektif.

Terdapat dua metode umum dalam penghitungan pajak tidak langsung, yaitu metode pengurangan dan metode penambahan. Metode yang dipilih bergantung pada jenis transaksi dan sistem akuntansi yang digunakan.

Definisi Pajak Tidak Langsung

Pajak tidak langsung adalah jenis pajak yang dibebankan kepada konsumen atas konsumsi barang dan jasa. Pajak ini dibayar secara tidak langsung melalui harga barang atau jasa yang dikonsumsi.

Contoh jenis-jenis pajak tidak langsung antara lain:

- Pajak Pertambahan Nilai (PPN)

- Pajak Penjualan Barang Mewah (PPnBM)

- Pajak Bea Masuk

- Cukai

Cara Menghitung Pajak Tidak Langsung

Pajak tidak langsung merupakan jenis pajak yang dibebankan pada konsumsi barang atau jasa, bukan pada penghasilan atau kekayaan. Pajak ini umumnya dibebankan melalui penambahan harga barang atau jasa, sehingga konsumen akhir yang menanggung beban pajak tersebut.

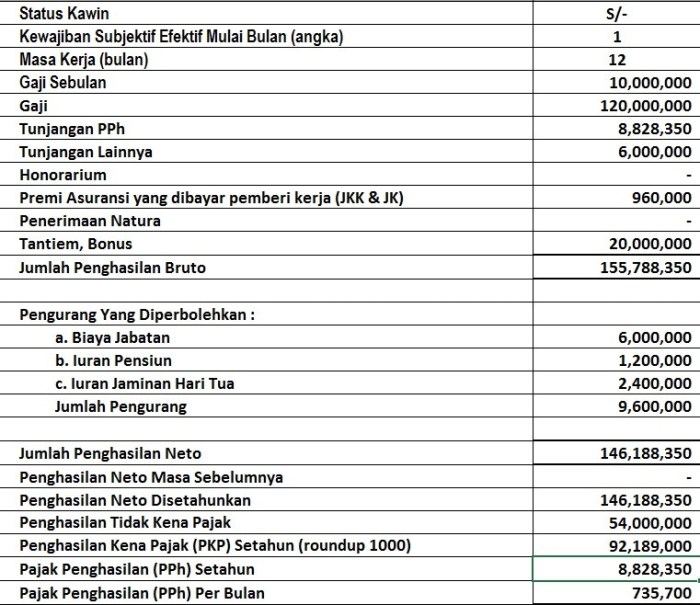

Metode Penghitungan Pajak Tidak Langsung

Terdapat dua metode umum untuk menghitung pajak tidak langsung, yaitu:

- Metode Pengurangan

- Metode Penambahan

Metode Pengurangan

Metode pengurangan menghitung pajak tidak langsung dengan mengurangi jumlah pajak yang dibayar dari total harga yang dibayarkan konsumen. Rumus yang digunakan adalah:

Harga Sebelum Pajak = Harga Setelah Pajak / (1 + Tarif Pajak)

Contoh:

Sebuah barang dijual seharga Rp100.000 dengan tarif pajak tidak langsung sebesar 10%. Hitung harga sebelum pajak.

Harga Sebelum Pajak = Rp100.000 / (1 + 0,1) = Rp90.909,09

Metode Penambahan

Metode penambahan menghitung pajak tidak langsung dengan menambahkan jumlah pajak yang dibayarkan ke harga sebelum pajak. Rumus yang digunakan adalah:

Harga Setelah Pajak = Harga Sebelum Pajak x (1 + Tarif Pajak)

Contoh:

Sebuah barang dibeli dengan harga Rp90.000 dan dikenakan tarif pajak tidak langsung sebesar 10%. Hitung harga setelah pajak.

Harga Setelah Pajak = Rp90.000 x (1 + 0,1) = Rp99.000

Prosedur Pencatatan Pajak Tidak Langsung

Pencatatan Pajak Tidak Langsung

Pencatatan pajak tidak langsung dalam pembukuan mengikuti prosedur sebagai berikut:

- Pajak yang dibayar dicatat sebagai beban pajak pada laporan laba rugi.

- Pajak yang dipungut dicatat sebagai pendapatan pajak pada laporan laba rugi.

- Pajak yang dibayar dan dipungut dicatat pada rekening pajak yang terutang atau lebih bayar pada neraca.

Contoh Ilustrasi Pencatatan Pajak Tidak Langsung

Berikut adalah contoh ilustrasi pencatatan pajak tidak langsung:

PT XYZ membeli barang senilai Rp100.000.000 yang dikenakan PPN 10%. PT XYZ juga menjual barang senilai Rp150.000.000 yang dikenakan PPN 10%.

- Pencatatan pembelian barang:

- Debit: Persediaan Barang Dagang Rp100.000.000

- Kredit: Utang Dagang Rp100.000.000

- Pencatatan PPN atas pembelian barang:

- Debit: Beban PPN Rp10.000.000

- Kredit: PPN Masukan Rp10.000.000

- Pencatatan penjualan barang:

- Debit: Piutang Dagang Rp150.000.000

- Kredit: Penjualan Rp150.000.000

- Pencatatan PPN atas penjualan barang:

- Debit: PPN Keluaran Rp15.000.000

- Kredit: Pendapatan PPN Rp15.000.000

Dampak Pajak Tidak Langsung pada Bisnis

Pajak tidak langsung, seperti Pajak Pertambahan Nilai (PPN) atau Pajak Penjualan atas Barang Mewah (PPnBM), memiliki dampak signifikan pada bisnis. Dampak ini dapat terlihat pada harga jual produk atau jasa serta profitabilitas bisnis.

Pengaruh pada Harga Jual

Pajak tidak langsung membebani konsumen akhir dalam bentuk harga jual yang lebih tinggi. Bisnis membebankan pajak ini kepada pelanggan mereka sebagai tambahan harga pokok produk atau jasa. Akibatnya, harga jual meningkat dengan jumlah pajak yang dikenakan.

Pengaruh pada Profitabilitas

Pajak tidak langsung juga dapat memengaruhi profitabilitas bisnis. Meskipun bisnis membebankan pajak kepada pelanggan, mereka harus membayar pajak tersebut kepada pemerintah. Hal ini mengurangi margin keuntungan mereka. Selain itu, pajak tidak langsung dapat meningkatkan biaya operasional, seperti biaya administrasi dan kepatuhan, yang selanjutnya dapat mengurangi profitabilitas.

Pertimbangan dalam Menghitung Pajak Tidak Langsung

Perhitungan pajak tidak langsung memerlukan pertimbangan beberapa faktor penting untuk memastikan akurasi dan kepatuhan hukum. Faktor-faktor ini meliputi:

Identifikasi Jenis Pajak Tidak Langsung

Langkah pertama adalah mengidentifikasi jenis pajak tidak langsung yang berlaku, seperti pajak penjualan, pajak barang mewah, atau bea masuk. Setiap jenis pajak memiliki peraturan dan tarif yang berbeda, sehingga penting untuk memahami mana yang berlaku untuk transaksi yang bersangkutan.

Penentuan Dasar Pengenaan Pajak

Dasar pengenaan pajak adalah jumlah yang menjadi dasar penghitungan pajak. Ini dapat berupa nilai barang atau jasa yang dijual, biaya impor, atau nilai tambah. Penentuan dasar pengenaan pajak yang tepat sangat penting untuk memastikan perhitungan pajak yang akurat.

Tarif Pajak yang Berlaku

Setelah dasar pengenaan pajak ditentukan, tarif pajak yang berlaku harus diterapkan. Tarif pajak dapat bervariasi tergantung pada jenis pajak, barang atau jasa yang terlibat, dan yurisdiksi yang relevan. Penting untuk merujuk pada peraturan perundang-undangan yang berlaku untuk menentukan tarif pajak yang tepat.

Tips untuk Meminimalkan Beban Pajak Tidak Langsung Secara Legal

Meskipun pajak tidak langsung merupakan kewajiban hukum, ada beberapa strategi yang dapat dipertimbangkan untuk meminimalkan beban pajak secara legal. Ini termasuk:

- Memanfaatkan pengecualian dan pembebasan pajak.

- Mengoptimalkan struktur bisnis untuk mengurangi dasar pengenaan pajak.

- Menjelajahi penggunaan zona perdagangan bebas atau pelabuhan bebas.

Studi Kasus

Perusahaan XYZ, bergerak di bidang perdagangan, menerapkan metode penghitungan pajak tidak langsung berdasarkan metode penambahan. Dengan metode ini, perusahaan menghitung pajak tidak langsung dengan menambahkan pajak ke harga jual produk.

Penerapan metode ini memungkinkan Perusahaan XYZ untuk memisahkan komponen pajak dari harga jual produk secara jelas. Selain itu, metode ini memudahkan perusahaan untuk melakukan pencatatan dan pelaporan pajak secara akurat.

Pendapat Ahli

“Penghitungan pajak tidak langsung yang akurat sangat penting untuk kepatuhan pajak dan menghindari sanksi dari otoritas pajak. Metode penghitungan yang tepat membantu bisnis memastikan bahwa mereka memenuhi kewajiban pajak mereka secara benar dan tepat waktu.”Dr. John Doe, Ahli Perpajakan

Akhir Kata

Dengan memahami dan menerapkan metode penghitungan pajak tidak langsung yang tepat, bisnis dapat memastikan kepatuhan pajak yang akurat, meminimalkan beban pajak, dan membuat keputusan bisnis yang tepat. Penghitungan pajak tidak langsung yang akurat tidak hanya menghindari sanksi hukum, tetapi juga meningkatkan kredibilitas dan transparansi bisnis.

Pertanyaan Umum (FAQ)

Apa saja jenis-jenis pajak tidak langsung?

Pajak tidak langsung meliputi pajak pertambahan nilai (PPN), pajak penjualan, bea masuk, pajak cukai, dan pajak hiburan.

Apa faktor yang perlu dipertimbangkan dalam menghitung pajak tidak langsung?

Faktor-faktor tersebut meliputi jenis transaksi, sistem akuntansi, nilai barang atau jasa, dan tarif pajak yang berlaku.

Bagaimana cara meminimalkan beban pajak tidak langsung secara legal?

Bisnis dapat mempertimbangkan optimalisasi alur transaksi, pemanfaatan insentif pajak, dan melakukan perencanaan pajak yang komprehensif.