Pajak Pertambahan Nilai (PPN) merupakan pungutan yang dikenakan atas pertambahan nilai barang atau jasa yang diperjualbelikan. Pemahaman yang baik mengenai perhitungan PPN sangat krusial bagi wajib pajak agar dapat memenuhi kewajiban perpajakannya dengan tepat.

Artikel ini menyajikan contoh soal PPN beserta jawabannya untuk memberikan panduan praktis bagi pembaca. Dengan menguasai konsep dan langkah-langkah perhitungan PPN, wajib pajak dapat menghindari kesalahan dalam pelaporan dan terhindar dari sanksi yang tidak diinginkan.

Pengertian Pajak Pertambahan Nilai (PPN)

Pajak Pertambahan Nilai (PPN) adalah pajak tidak langsung yang dikenakan pada setiap pertambahan nilai barang dan jasa pada setiap tahap produksi dan distribusi.

PPN memiliki tarif standar sebesar 11% dan dikenakan pada:

- Penyerahan Barang Kena Pajak (BKP)

- Penyerahan Jasa Kena Pajak (JKP)

- Impor BKP

- Impor JKP

Cara Menghitung PPN

Pajak Pertambahan Nilai (PPN) adalah pajak yang dibebankan atas pertambahan nilai barang atau jasa pada setiap transaksi penjualan atau penyerahan barang kena pajak dan jasa kena pajak.

Dasar Pengenaan Pajak (DPP)

Dasar Pengenaan Pajak (DPP) merupakan nilai transaksi atas penyerahan Barang Kena Pajak (BKP) atau penyerahan Jasa Kena Pajak (JKP).

- Untuk penyerahan BKP, DPP adalah harga jual BKP tersebut.

- Untuk penyerahan JKP, DPP adalah harga jual JKP tersebut.

Tarif PPN

Tarif PPN yang berlaku di Indonesia adalah sebesar 11%.

Rumus Perhitungan PPN

Besar PPN yang terutang dihitung dengan rumus:

PPN = Tarif PPN x DPP

Contoh Perhitungan PPN

Misalkan harga jual suatu barang adalah Rp1.000. 000. Maka besar PPN yang terutang adalah:

PPN = 11% x Rp1.000.000 = Rp110.000

Pembebasan dan Pengurangan PPN

Pembebasan dan pengurangan PPN merupakan kebijakan pemerintah untuk membebaskan atau mengurangi beban PPN atas barang dan jasa tertentu. Kebijakan ini bertujuan untuk mendukung sektor tertentu atau meringankan beban masyarakat atas konsumsi barang dan jasa yang dianggap penting.

Identifikasi Barang/Jasa yang Dibebaskan atau Mendapat Pengurangan PPN

Barang dan jasa yang dibebaskan atau mendapat pengurangan PPN telah ditetapkan dalam Undang-Undang Nomor 42 Tahun 2009 tentang Pajak Pertambahan Nilai Barang dan Jasa dan Pajak Penjualan atas Barang Mewah. Berikut ini beberapa contoh barang dan jasa yang dibebaskan atau mendapat pengurangan PPN:

- Barang kebutuhan pokok, seperti beras, gula, minyak goreng, dan garam

- Jasa kesehatan, seperti layanan rumah sakit, dokter, dan apotek

- Jasa pendidikan, seperti sekolah, universitas, dan kursus pelatihan

- Jasa keuangan, seperti layanan perbankan dan asuransi

- Barang ekspor, seperti hasil perkebunan, pertambangan, dan industri

Persyaratan dan Prosedur untuk Mengajukan Pembebasan atau Pengurangan PPN

Untuk mengajukan pembebasan atau pengurangan PPN, wajib pajak harus memenuhi persyaratan dan mengikuti prosedur yang telah ditetapkan. Berikut ini persyaratan dan prosedur umum yang perlu dipenuhi:

- Mengajukan permohonan kepada Direktorat Jenderal Pajak (DJP) dengan melampirkan dokumen pendukung

- Memiliki Nomor Pokok Wajib Pajak (NPWP) yang masih aktif

- Memenuhi persyaratan khusus yang ditetapkan untuk masing-masing jenis pembebasan atau pengurangan PPN

- Menunggu persetujuan dari DJP

Pembebasan atau pengurangan PPN dapat dicabut jika wajib pajak tidak lagi memenuhi persyaratan yang ditetapkan atau melanggar ketentuan yang berlaku.

Contoh Soal PPN

Berikut adalah contoh soal PPN yang komprehensif, meliputi berbagai skenario perhitungan PPN:

Setiap soal akan disertai dengan jawaban yang jelas dan langkah demi langkah.

Soal 1: Pembelian Barang Kena Pajak

Sebuah perusahaan membeli barang kena pajak senilai Rp10.000.000,00. Hitunglah PPN yang harus dibayar.

Jawaban:

- PPN = Tarif PPN x Dasar Pengenaan Pajak

- PPN = 11% x Rp10.000.000,00

- PPN = Rp1.100.000,00

Soal 2: Penjualan Barang Tidak Kena Pajak

Sebuah perusahaan menjual barang tidak kena pajak senilai Rp5.000.000,00. Hitunglah PPN yang terutang.

Jawaban:

Barang tidak kena pajak tidak dikenakan PPN, sehingga PPN yang terutang adalah Rp0,00.

Soal 3: Penghasilan Jasa Kena Pajak

Seorang konsultan memberikan jasa kena pajak senilai Rp15.000.000,00. Hitunglah PPN yang harus dibayar.

Jawaban:

- PPN = Tarif PPN x Dasar Pengenaan Pajak

- PPN = 11% x Rp15.000.000,00

- PPN = Rp1.650.000,00

Soal 4: Pembelian Barang/Jasa yang Dikecualikan PPN

Sebuah perusahaan membeli barang/jasa yang dikecualikan PPN senilai Rp20.000.000,00. Hitunglah PPN yang terutang.

Jawaban:

Barang/jasa yang dikecualikan PPN tidak dikenakan PPN, sehingga PPN yang terutang adalah Rp0,00.

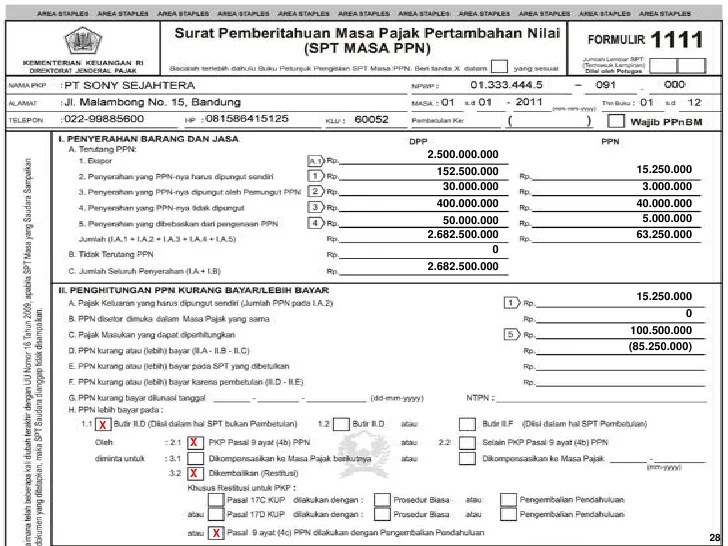

Laporan PPN

Laporan PPN merupakan dokumen yang wajib diajukan oleh wajib pajak yang telah memenuhi kriteria tertentu. Laporan ini berisi informasi mengenai transaksi yang dikenakan PPN, jumlah PPN yang terutang, dan PPN yang telah dibayar.

Jenis Laporan PPN

Terdapat dua jenis laporan PPN yang harus diajukan, yaitu:

- Laporan PPN Masa

- Laporan PPN Tahunan

Laporan PPN Masa diajukan setiap bulan atau setiap tiga bulan, tergantung pada omzet wajib pajak. Sedangkan Laporan PPN Tahunan diajukan sekali dalam setahun, yaitu paling lambat tiga bulan setelah berakhirnya tahun pajak.

Format Laporan PPN

Format laporan PPN yang umum digunakan adalah sebagai berikut:

- Bagian I: Identitas Wajib Pajak

- Bagian II: Penghitungan PPN

- Bagian III: PPN yang Telah Dibayar

- Bagian IV: PPN yang Terutang

Sanksi Pelanggaran PPN

Wajib pajak yang melanggar ketentuan PPN dapat dikenakan sanksi administratif, sanksi denda, dan sanksi pidana. Sanksi administratif dapat berupa teguran tertulis, denda keterlambatan, dan pencabutan izin usaha.

Proses Pengajuan Keberatan dan Banding atas Sanksi PPN

Wajib pajak yang dikenakan sanksi PPN dapat mengajukan keberatan kepada Kepala Kantor Pelayanan Pajak (KPP) dalam waktu 30 hari sejak diterimanya Surat Ketetapan Pajak (SKP) Sanksi. Jika keberatan ditolak atau tidak dijawab dalam jangka waktu tertentu, wajib pajak dapat mengajukan banding ke Pengadilan Pajak dalam waktu 3 bulan sejak diterimanya Surat Keputusan Keberatan.

Penutupan

Contoh soal PPN yang dibahas dalam artikel ini diharapkan dapat meningkatkan pemahaman pembaca tentang penerapan PPN dalam transaksi bisnis. Dengan pemahaman yang komprehensif, wajib pajak dapat memenuhi kewajiban perpajakannya secara tepat waktu dan akurat, sehingga berkontribusi pada sistem perpajakan yang sehat dan berkelanjutan.

Pertanyaan Umum yang Sering Muncul

Apakah semua barang dan jasa dikenakan PPN?

Tidak, terdapat barang dan jasa tertentu yang dibebaskan dari PPN, seperti kebutuhan pokok, layanan kesehatan, dan jasa pendidikan.

Bagaimana cara mengajukan pembebasan PPN?

Wajib pajak dapat mengajukan pembebasan PPN dengan memenuhi persyaratan dan prosedur yang ditetapkan oleh otoritas pajak, seperti memiliki izin usaha tertentu atau bergerak di bidang usaha yang dikecualikan dari PPN.

Apa saja sanksi yang dikenakan bagi wajib pajak yang melanggar ketentuan PPN?

Sanksi yang dikenakan bagi wajib pajak yang melanggar ketentuan PPN meliputi denda, bunga, dan bahkan pidana penjara, tergantung pada tingkat pelanggaran yang dilakukan.